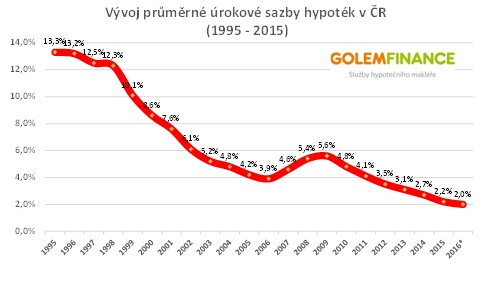

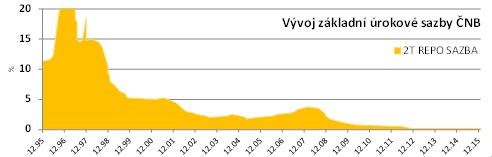

Průměrná úroková sazba hypotečních úvěrů klesá 6 let v řadě. Obrat nastal na sklonku roku 2008, kdy Česká národní banka zareagovala na celosvětovou ekonomickou krizi uvolněním měnové politiky a snížením základních úrokových sazeb. Přeneseně pak začaly zlevňovat i úvěry pro konečné spotřebitele, hypotéky nevyjímaje. Z původních 5,6 procent propadla průměrná úroková sazba během 6 let na méně než polovinu a dosáhla dalšího historického minima.

Vývoj průměrné úrokové sazby hypoték v ČR (1995 - 2015)

Vývoj základní úrokové sazby ČNB

Hypotéky letos slaví 20 let na českém trhu. Z předchozího grafu je patrná stabilizace odvětví a s výjimkou 4letého období mezi roky 2005 a 2009 i trend setrvalého snižování sazeb. V letošním roce dosáhly sazby hypoték historického minima na celoročním průměru 2,2 %. V praxi však bylo a stále je možné získat hypotéku se sazbou hluboko pod 2 procenty, záleží pouze na parametrech žadatele o hypotéku, vhodném výběru a částečně i vyjednávacích schopnostech klienta nebo pověřeného hypotečního makléře.

Výhled do následujícího roku

Hypoteční boom nekončí. Banky za sebou mají úspěšný rok 2015 a velmi nadějně vypadá i rok nadcházející. Navíc plány managementu jednotlivých bank pro letošní rok budou díky perfektním výsledkům ještě ambicioznější a banky budou přemýšlet jak klienty zaujmout ať už produktovou inovací nebo cenotvorbou. Máme se na co těšit. První novinky a možné snižování úrokových sazeb očekáváme na přelomu letošního roku.

Indexově očekáváme v roce 2016 ukončení trendu poklesu sazeb. V první polovině roku se kloníme ke scénáři, který počítá s oscilací průměrných nabídkových sazeb okolo dosažených minim (2,10 %). Pokud sazby porostou, nebude to s ohledem na vyjádření ČNB pravděpodobně dříve než v roce 2017. Vzhledem k tomu, že v loňském roce sazby ještě klesaly – indexy vstupovaly do roku 2015 na hodnotě 2,35 % - očekáváme, že roční průměr bude za rok celý rok 2016 ještě zhruba o 2 desetiny procentního bodu nižší a dojde tím k dalšímu prolomení dosavadního minima.

Banky budou více prosazovat dlouhé fixace

Co se týče jednotlivých typů fixací. V roce 2016 očekáváme převažující zájem o úvěry s 5letou fixací úrokové sazby. Trend dlouhých fixací nad 5 let mírně ochladl se skokovým nárůstem nabídkových sazeb. Rozdíl mezi nabídkovou sazbou hypotéky s 5letou a 10letou fixací se na začátku letošního léta vrátil na více než procentní bod.

Představa zajištění stávající extrémně nízké sazby třeba i na polovinu doby splatnosti hypotéky je u klientů stále lákává, hlavní bariéra nyní však spočívá v omezené možnosti mimořádného splacení úvěru v mezidobí fixace. Ale i to se může v příštím roce změnit. Pro banky jsou hypotéky s dlouhou fixací efektivním nástrojem, jak s klientem navázat vztah. Proto si myslíme, že v příštím roce posílí trend přibližování představ obou stran – klienta a bank.

Letošní rok byla nabídka dlouhých fixací částečně ovlivněna nejistotou v podobě nové evropské regulace, která mohla přinést zásadní změny v podmínkách předčasného splacení úvěru. Banky dle našeho názoru s dlouhými fixacemi záměrně trochu brzdily, ale v roce 2016, kdy žádný z extrémních scénářů „nehrozí“ se budou snažit stávající situace rekordně levných peněz využít a klienty si získat na co nejdelší dobu.

Hypotéky s 5letou a delší fixací jsou totiž pro banky výhodné nejen z pohledu výnosnosti, ale lépe vycházejí i z pohledu rizikovosti nesplácení vyplývající nevyhnutelného budoucího nárůstu sazeb. Klienti, kteří měli teď hypotéku „na krev“ a fixace jim skončí v období již navýšených sazeb, budou mít ve větší míře problém se splácením. V případě dlouhých fixací, kdy klienti již budou v období vyšších sazeb delší dobu žít, je větší šance se na změnu lépe finančně připravit. Nárůst sazeb očekáváme nejdříve v roce 2017.

Zdroj: GOLEM FINANCE, banky

Test Renault Rafale Atelier Alpine E-Tech 4×4 300: francouzský jednorožec

Test Renault Rafale Atelier Alpine E-Tech 4×4 300: francouzský jednorožec

Pneumatiky Baťa: Stopy českého průmyslníka se otiskly do všech silnic předválečného Československa

Pneumatiky Baťa: Stopy českého průmyslníka se otiskly do všech silnic předválečného Československa

Mnozí jste na ní jezdili jako děti, po více než 40 letech přichází konec. Dnes Tatra vyrobí úplně poslední kus modelu 815

Mnozí jste na ní jezdili jako děti, po více než 40 letech přichází konec. Dnes Tatra vyrobí úplně poslední kus modelu 815

Test Ford Capri: O Fordu Enyaq Coupé a vládci bez šatů

Test Ford Capri: O Fordu Enyaq Coupé a vládci bez šatů

Hadimrška, Aero Minor nebo Ogar 250. Co všechno se v Československu dalo koupit po válce

Hadimrška, Aero Minor nebo Ogar 250. Co všechno se v Československu dalo koupit po válce