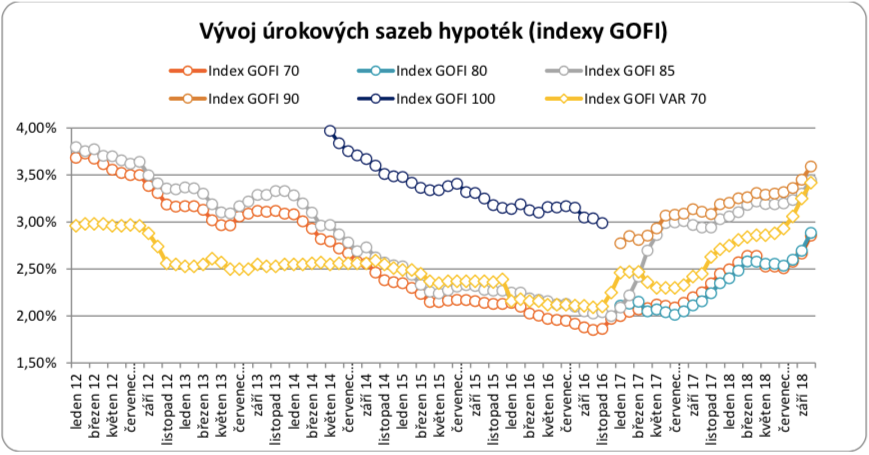

Hodnota indexu GOFI 70, který mapuje nabídkové sazby hypoték s LTV do 70 %, v říjnu meziměsíčně stoupla o 19 bazických bodů na 2,86 %. O stejný díl vzrostl i index GOFI 80 (10/2018: 2,88 %) a pozadu nezůstaly ani indexy "vysokoeltévéčkových" hypoték. Index GOFI 85 vystoupal na 3,45 %.

Hypoteční sazby běžných typů hypoték se tedy rychle blíží 3% hranici a trendově kopírují trajektorii ceny peněz. Marže bank se dostaly pod velký tlak a vedle toho ČNB minulý týden opět navýšila základní úrokovou sazbu o dalších 0,25 p.b. „Do konce roku nás bude provázet postupné navyšování sazeb hypoték, které bohužel už zřejmě nezbrzdí ani silný konkurenční boj obvyklý před koncem roku,“ říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření.

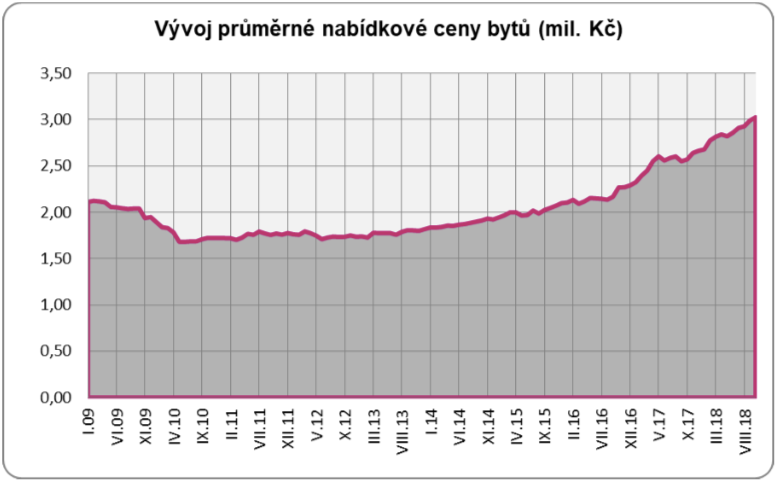

Průměrný byt za více než 3 miliony

Průměrná nabídková cena bytů v říjnu vystoupala na 3,03 mil. Kč, což se stalo poprvé v historii. Největší růst v tuto chvíli vykazuje Ústecký kraj, kde ceny bytů rostou podle statistik portálu RealityČechy meziročně o 32 procent. Větší než 10% meziroční růst evidujeme v 7 krajích z 14.

Růst cen bytů a hypotečních sazeb má výrazný negativní dopad na české domácnosti a jejich dosažitelnost vlastního bydlení. Zatímco loni byla průměrná cena bytů 2,575 mil. Kč a měsíční splátka takové hypotéky vyšla na 11 218 Kč (tehdy byla průměrná úroková sazba 2,24 %). Nyní při ceně 3,03 mil. Kč a úrokové sazbě 2,86 % vychází měsíční splátka 14 021 Kč (jedná se o hypotetický příklad financování 100% ceny). P

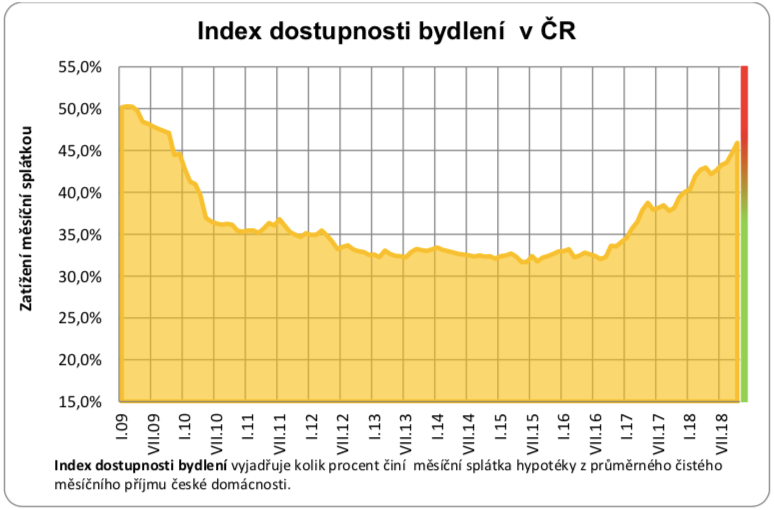

Příjmy českých domácností sice rovněž rostou, ale jejich růst je výrazně pomalejší, než ceny bydlení. Index dostupnosti bydlení (IDB) mapující podíl splátky hypotéky na příjmech českých domácností v říjnu stoupl na 45,9 %. Loni touto dobou to bylo o téměř 7 % méně.

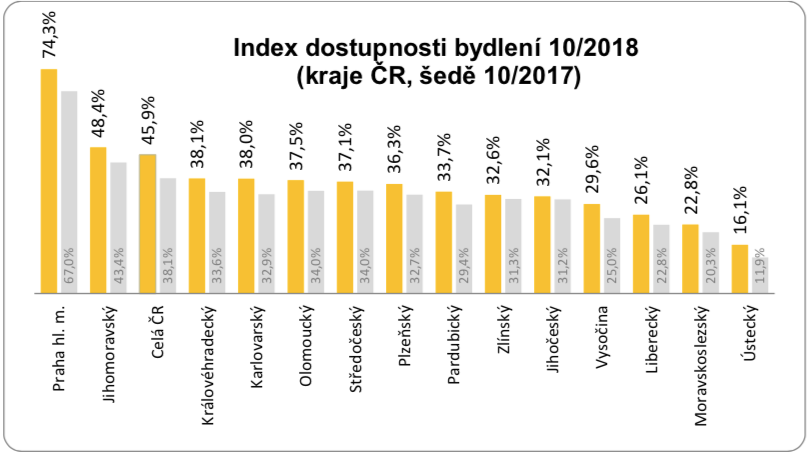

Celorepublikový průměr do jisté míry zkreslují ceny bytů v Praze a Brně. IDB se na úrovni jednotlivých krajů pohybuje od 16 do 38 %. Trend zhoršování dostupnosti bydlení je však evidentní i v krajích, jak ilustruje následující graf, kde šedou barvou jsou pro srovnání znázorněny hodnoty indexu v říjnu 2017.

„Růst hypotečních sazeb, cen nemovitostí a nakonec i nová regulace v oblasti posuzování příjmů při žádosti o úvěr mají fatální dopad na dostupnost vlastnického bydlení. V letošním roce ještě budou banky a stavební spořitelny svými výsledky atakovat rekordní hodnoty dosažené v loňském roce, kdy banky a stavební spořitelny rozpůjčovaly 289 miliard korun. V roce 2019 však očekáváme ochlazení poptávky a zároveň i snížení počtu úspěšných žadatelů o úvěr na bydlení. Jak velký tento propad bude, naznačí už prosincové statistiky,“ uzavírá Libor Ostatek ze společnosti GOLEM FINANCE.

Zdroj: GOLEM FINANCE, REALITYČECHY.CZ, ČSÚ

Jakmile řidič přijde o řidičák v zemi EU, zákaz řízení bude platit všude. Změna sjednocuje pravidla

Jakmile řidič přijde o řidičák v zemi EU, zákaz řízení bude platit všude. Změna sjednocuje pravidla

Výrobce luxusních elektromobilů spustil svolávací akci na tisíce svých aut. Problémy dělá banalita za pár korun

Výrobce luxusních elektromobilů spustil svolávací akci na tisíce svých aut. Problémy dělá banalita za pár korun

I malý mercedes je pořád mercedes: Řada W201 přinesla po třiceti letech kompaktní řadu!

I malý mercedes je pořád mercedes: Řada W201 přinesla po třiceti letech kompaktní řadu!

Test Renault Symbioz: Nenápadný, s překvapivým talentem a za dobrou cenu

Test Renault Symbioz: Nenápadný, s překvapivým talentem a za dobrou cenu

Ovce, koloušek nebo švihadla. Kdo rozumí autové hantýrce, ten tenhle kvíz sfoukne jak svíčku

Ovce, koloušek nebo švihadla. Kdo rozumí autové hantýrce, ten tenhle kvíz sfoukne jak svíčku