Osoby samostatně výdělečně činné (OSVČ) čeká v roce 2024 poměrně vysoké zvýšení měsíčních minimálních záloh. OSVČ platící minimální měsíční zálohy si za celý rok připlatí navíc 13 848 Kč.

O kolik se zvýší měsíční zálohy? O kolik se zvýší paušální daň a odvody pro OBZP?

- O kolik si OSVČ připlatí na minimálních měsíčních zálohách na sociální pojištění?

- O kolik si OSVČ připlatí na minimálních měsíčních zálohách na zdravotní pojištění?

- Růst paušální daně v roce 2024

- Jaká bude výše záloh na zdravotní pojištění pro OBZP?

- Daň z příjmů ve výši 23 % bude platit více lidí

O kolik si OSVČ připlatí na minimálních měsíčních zálohách na sociální pojištění v roce 2024?

Minimální zálohy na sociální pojištění pro hlavní činnost OSVČ v roce 2024 vzrostou z 2944 Kč na 3852 Kč. Výpočet se odráží od vyhlášené průměrné mzdy, která pro rok 2024 činí 43 967 Kč.

Vedlejší činnost OSVČ a minimální výše měsíční zálohy na sociální pojištění

Vedlejší činnost vykonává například ta OSVČ, která podniká při zaměstnání, studiu, v důchodu, na mateřské či při pobírání rodičovského příspěvku. Důležitá je výše příjmu z takového podnikání. Jestliže má OSVČ podnikající na vedlejší výdělečné činnosti výdělek do limitu, nemusí za zdaňovací období odvést žádné sociální pojištění.

Rozhodná částka (limit) je ve výši 2,4násobku průměrné mzdy. Pro rok 2023 byl limit stanoven na 96 777 Kč. V roce 2024 se limit hrubého zisku zvýší na 105 521 Kč, je tedy možné si bez odvodu sociálního pojištění vydělat o něco více.

Minimální záloha pro vedlejší činnost OSVČ

V roce 2024 se základ pro výpočet zvyšuje z 10 % na 11 % z vyhlášené průměrné mzdy (zaokrouhlené nahoru), pro rok 2024 tedy 4837 Kč.

Minimální měsíční záloha pro vedlejší činnost v roce 2024 tedy bude ve výši 1413 Kč (4837 × 0,292).

Tip: Jak na přechod z hlavní činnosti na vedlejší?

Růst maximálního vyměřovacího základu

V roce 2024 rovněž vzroste maximální vyměřovací základ, který je ve výši 48násobku průměrné mzdy.

Nad tuto částku již nemusí OSVČ hradit další důchodové pojištění.

Pro rok 2023 byl maximální vyměřovací základ ve výši 1 935 552 Kč, v roce 2024 je 2 110 416 Kč.

O kolik si OSVČ připlatí na minimálních měsíčních zálohách na zdravotní pojištění?

Vyměřovací základ pro výpočet záloh na zdravotní pojištění činí polovinu průměrné měsíční hrubé mzdy, která v roce 2024 činí na 43 967 Kč.

Vyměřovací základ tedy činí 21 984 Kč. Sazba zdravotního pojištění je 13,5 % z vyměřovacího základu, tedy 0,135 × 21 984 Kč.

Minimální výše záloh na zdravotní pojištění pro OSVČ pro rok 2024 po tomto výpočtu činí 2968 Kč, zatímco v roce 2023 byla 2722 Kč.

Minimální výše zálohy na zdravotní pojištění pro vedlejší činnost

Minimální výši záloh na zdravotní pojištění nemusí OSVČ dodržet za měsíce, kdy vykonávaly vedlejší výdělečnou činnost. Během roku tedy nemusí platit zálohy na zdravotní pojištění. Zdravotní pojištění ovšem musí vyúčtovat za celý rok.

O kolik vzroste paušální daň pro OSVČ?

Paušální daň je tvořena odvody ve výši minimálního odvodu na zdravotní pojištění, minimálního odvodu na důchodové pojištění navýšeného o 15 % a také daní z příjmů fyzických osob ve výši 100 Kč.

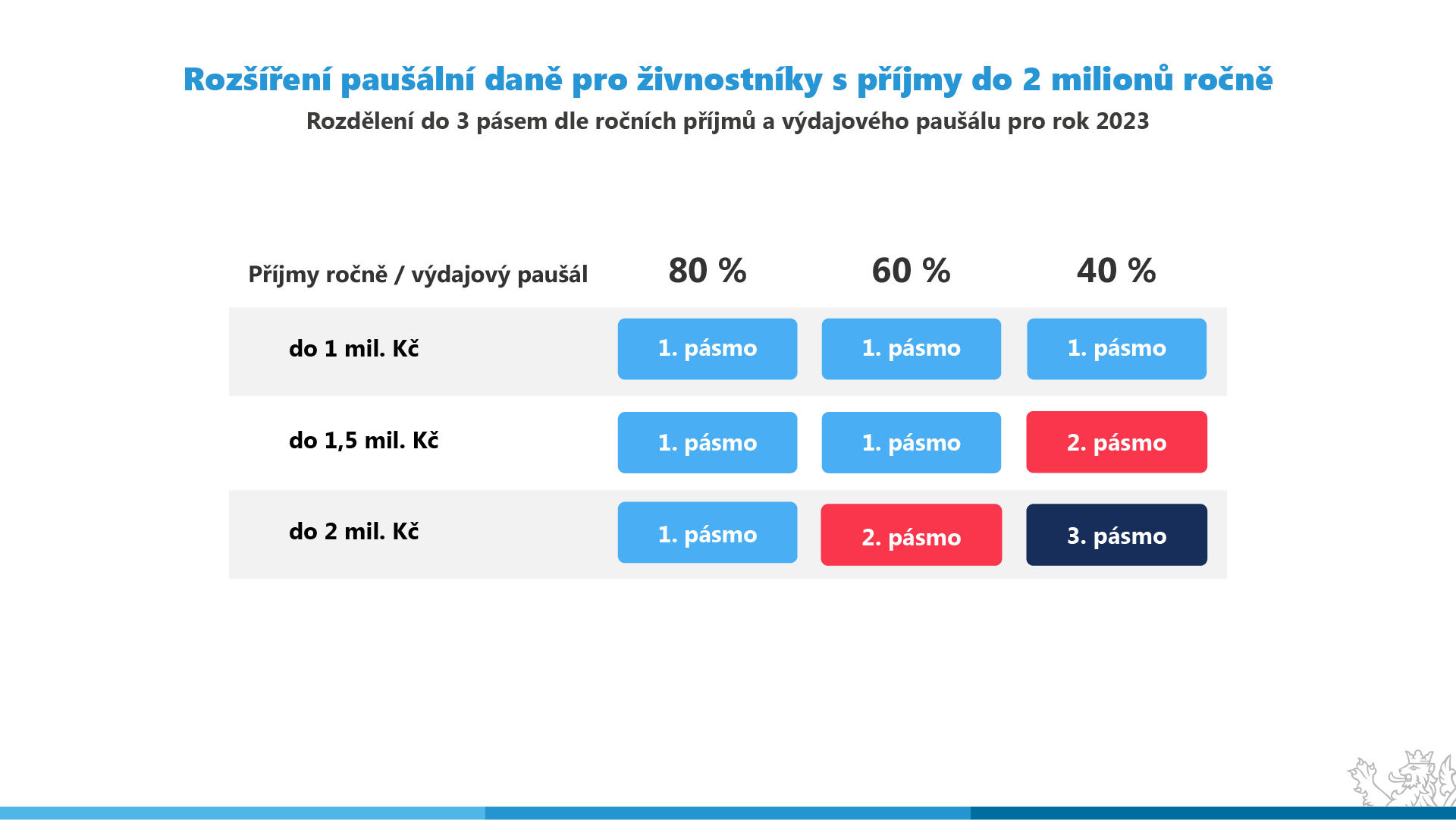

Paušální daň je rozdělena na 3 pásma, která se odvozují od výše ročního příjmu a typu podnikání (a od něj odvozeného výdajového paušálu).

Měsíční částka paušální daně pro první pásmo pro OSVČ v roce 2023 činila 6208 Kč a je tvořena:

- minimálním odvodem zdravotního pojištění – 2722 Kč

- minimálním odvodem zdravotního pojištění zvýšeným o 15 % – 3386 Kč

- daní z příjmů fyzických osob – 100 Kč

V druhém pásmu činí daň 16 000 Kč, ve třetím pásmu činí paušální daň 26 000 Kč.

Od roku 2024 se zvyšuje paušální daň v prvním pásmu na 7498 Kč měsíčně a bude tvořena:

- minimálním odvodem zdravotního pojištění – 2968 Kč

- minimálním odvodem zdravotního pojištění zvýšeným o 15 % – 4430 Kč

- daní z příjmů fyzických osob – 100 Kč

Paušální daň ve druhém pásmu vzroste na 16 745 Kč a ve třetím pásmu na 27 139 Kč.

Zdroj: Ministerstvo financí

Jaká bude výše zdravotního pojištění pro OBZP?

U osob bez zdanitelných příjmů (OBZP) je výpočet záloh na zdravotní pojištění odlišný.

Vyměřovacím základem je totiž minimální mzda, v roce 2023 činila výše minimální mzdy 17 300 Kč. Z minimální mzdy se pak záloha zdravotního pojištění pro OBZP vypočítá sazbou zdravotního pojištění ve výši 13,5 %.

Pro rok 2023 činila záloha na zdravotní pojištění pro OBZP 2336 Kč.

Pro rok 2024 byla stanovena minimální mzda 18 900 Kč, měsíční záloha na zdravotní pojištění pro OBZP bude v roce 2024 činit 2552 Kč.

Zálohy na zdravotní pojištění musí OBZP platit každý měsíc, vždy do 8. dne následujícího měsíce. Osoby bez zdanitelných příjmů nemají povinnost odvádět sociální pojištění.

Daň z příjmů ve výši 23 % bude platit více lidí

Daň z příjmů fyzických osob činí 15 %, nicméně limitem je stanovena také hranice, od které činí daň z příjmů 23 %.

Zatímco v roce 2023 činil limit 48násobek průměrné mzdy, pro rok 2024 byl limit snížen na 36násobek průměrné mzdy. Pro rok 2024 je tedy limit příjmů 1 582 812 Kč ročně, což odpovídá částce 131 901 Kč měsíčně. Tato změna znamená odvod daně ve výši 23 % i z nižších příjmů (základu daně), než tomu bylo dříve.

V roce 2023 činil tento limit 1 935 552 korun.

BMW Turbo z roku 1972: koncept, který nenastartuje bez pásu a měl radar proti nárazu

BMW Turbo z roku 1972: koncept, který nenastartuje bez pásu a měl radar proti nárazu

Zlatá devadesátá. V dnešním kvízu si procvičíme běžná auta z devadesátek

Zlatá devadesátá. V dnešním kvízu si procvičíme běžná auta z devadesátek

Jestli to takhle půjde dál, v Itálii kromě domů budou za jedno euro nabízet i elektromobily. Dacia tam nestojí ani 100 tisíc

Jestli to takhle půjde dál, v Itálii kromě domů budou za jedno euro nabízet i elektromobily. Dacia tam nestojí ani 100 tisíc

BMW 507: superlativní automobil s nešťastným načasováním

BMW 507: superlativní automobil s nešťastným načasováním

Litr benzinu za pět tisíc korun. Přechod na uhlíkovou neutralitu vyjde extrémně draho

Litr benzinu za pět tisíc korun. Přechod na uhlíkovou neutralitu vyjde extrémně draho