Češi ve věku 20-64 let stráví každoročně v nemocnicích více než 4,7 milionu dní. Na lůžkových odděleních podle odhadů alespoň jednou přenocuje každý sedmý Čech v produktivním věku. „Hospitalizace, ale i jakákoli nemoc, která omezuje naše pracovní aktivity, s sebou nese výpadek příjmu. To má pak negativní dopad do rodinného rozpočtu,“ uvádí výkonný ředitel České asociace pojišťoven Jan Matoušek.

Podle průzkumu České asociace pojišťoven se s alespoň částečným výpadkem příjmu vlivem nečekané situace již někdy setkala více než třetina Čechů. Výpadek příjmu více postihl respondenty s nižším vzděláním, kteří zároveň dle vlastních slov mají nižší finanční rezervy.

Zdroj: Česká asociace pojišťoven

Nejčastěji lidé přišli o 31–50 % příjmů (u 38 % respondentů), každému sedmému poklesl o 21–31 %. Výjimkou ale nebyl ani úplný výpadek, se kterým se setkala bezmála desetina dotčených lidí.

Výpadek příjmů pokrýváme z více zdrojů

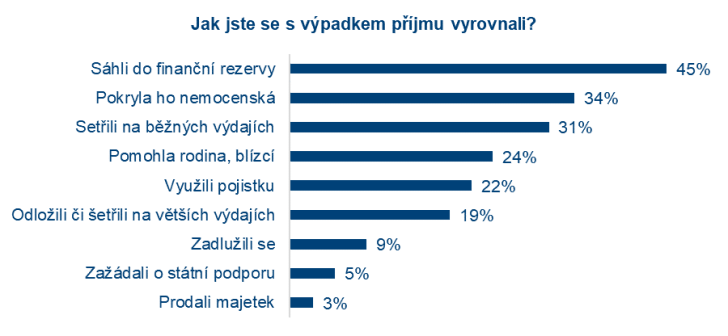

Na náhlý výpadek příjmu Češi nejsou podle svých slov připraveni. Hned 76 % respondentů považuje svou finanční rezervu za menší, než by potřebovali. Jak tedy tuto situaci řešili?

Nejčastěji Češi sáhli do svých úspor nebo se uskromnili a šetřili na běžných či větších výdajích. Části respondentů pomohly peníze od státu, a to především z nemocenské, ojediněle zažádali také o státní podporu. Pomoc rodiny využila asi čtvrtina postižených.

Více než pětina uvedla, že využila peníze z pojistky. „Loni pojišťovny na pojistných událostech spojených se zdravím vyplatily téměř 10 miliard korun, za desetiletí fungování pomohly milionům klientů. Pojištění je účinný nástroj, který vám zajistí finanční ochranu právě před takovými nečekanými událostmi, jako je nemoc, úraz či dokonce úmrtí. Je to v podstatě jediná jistota, kterou si můžete pro takovou situaci zajistit,“ doplňuje Jan Matoušek.

Zdroj: Česká asociace pojišťoven

Bezmála desetina lidí se pak kvůli výpadku příjmu zadlužila. Lidé jen se základním vzděláním využili půjčky dokonce v 17 % případů. „Půjčky představují dlouhodobý tlak na rodinné finance, často neudržitelný. I když jsou situace, které nelze předvídat, lze se před jejich finančními dopady účinně chránit sestavením dlouhodobých finančních plánů, rozvržením potřeb a možností domácnosti. A součástí těchto plánů by mělo být i dobře nastavené a aktualizované životní pojištění,“ uzavírá Jan Matoušek.

Jakmile řidič přijde o řidičák v zemi EU, zákaz řízení bude platit všude. Změna sjednocuje pravidla

Jakmile řidič přijde o řidičák v zemi EU, zákaz řízení bude platit všude. Změna sjednocuje pravidla

Výrobce luxusních elektromobilů spustil svolávací akci na tisíce svých aut. Problémy dělá banalita za pár korun

Výrobce luxusních elektromobilů spustil svolávací akci na tisíce svých aut. Problémy dělá banalita za pár korun

I malý mercedes je pořád mercedes: Řada W201 přinesla po třiceti letech kompaktní řadu!

I malý mercedes je pořád mercedes: Řada W201 přinesla po třiceti letech kompaktní řadu!

Test Renault Symbioz: Nenápadný, s překvapivým talentem a za dobrou cenu

Test Renault Symbioz: Nenápadný, s překvapivým talentem a za dobrou cenu

Ovce, koloušek nebo švihadla. Kdo rozumí autové hantýrce, ten tenhle kvíz sfoukne jak svíčku

Ovce, koloušek nebo švihadla. Kdo rozumí autové hantýrce, ten tenhle kvíz sfoukne jak svíčku