Daně platíme všichni a jistě není k zahození si udělat srovnání, jak je na tom Česká republika ve srovnání s ostatními zeměmi. Jsou naše daně vyšší nebo naopak nižší než v okolních státech? Jaké je naše daňové zatížení?

Daňové kvóty

Jedním z ukazatelů jsou tzv. daňové kvóty, které představují mezinárodní srovnávací ukazatel pro podíl vybraných daní příslušného státu na jeho hrubém domácím produktu. Daňová kvóta se vypočítá jako "poměr výnosu daní a cel (čili odváděné daně) k HDP" v běžných cenách. Častěji se používá složená daňová kvóta, která se vypočítá jako "poměr výnosu daní, cel a pojistného na zdravotní pojištění a sociální zabezpečení k HDP" v běžných cenách.

Průměrná celková daňová kvóta v zemích EU27 v metodice Eurostatu se za rok 2005 zvýšila na 39,6 % HDP, tedy oproti roku 2004 o 0,4 procentního bodu. Celková daňová kvóta ČR mezi těmito roky klesla ze 36,8 % HDP na 36,3 % HDP a je tak 3,3 procentního bodu pod průměrem zemí EU27. Mezi roky 1995 až 2005 byla celková daňová kvóta v ČR v podstatě stabilizována (36,2 resp. 36,3 % HDP). K největšímu snížení celkové daňové kvóty mezi roky 1995 až 2005 došlo v zemích EU27 na Slovensku (z 39,6 na 29,3 %), a Estonsku (z 37,9 na 30,9 %). K největšímu nárůstu ve sledovaném období došlo naopak na Kypru (z 26,7 na 35,6 %) a na Maltě (z 27,3 na 35,3 %).

Implicitní daňové sazby

Eurostat používá k hodnocení struktury daňových systémů tzv. implicitní daňové sazby. S jejich pomocí lze vyjádřit dopad daní na ekonomické aktivity dle jejich funkcí (práce, kapitál, spotřeba). Implicitní daňové sazby měří průměrné efektivní daňové zatížení různých druhů ekonomických příjmů či aktivit. Implicitní daňová sazba se vypočítá jako podíl celkových daňových výnosů z každého typu ekonomických příjmů či aktivit k potenciálnímu základu těchto daní (tj. spotřebě, nákladům práce nebo kapitálovým příjmům).

- Implicitní daňová sazba na spotřebu vypočítá jako poměr mezi celkovými příjmy z daní ze spotřeby (tj. v ČR zejména DPH a spotřebních daní) a celkovými konečnými náklady domácností na spotřebu na území daného státu.

- Implicitní daňová sazba na práci představuje podíl daní a veřejnoprávního pojistného (placených z pracovních příjmů jak zaměstnavatelem tak zaměstnancem) k celkovým nákladům práce (celkový objem náhrad vyplacených zaměstnancům na území daného státu včetně případných daní z mezd bez zahrnutí výnosů daní ze sociálních transferů). Právě pojistné na veřejnoprávní pojištění představuje největší část daňového zatížení práce v České republice.

- Implicitní daňová sazba z kapitálu se vypočítá jako podíl inkasa daní z výnosů úspor a investic domácností a firem k objemu celosvětových výnosů z kapitálu a podnikání tuzemských daňových rezidentů, který podléhá domácímu zdanění.

A jak je na tom ČR ve srovnání s EU? Implicitní daňová sazba na spotřebu je v ČR pro rok 2005 22,1 %, což je přesně na průměrné hodnotě EU27, nejnižší sazbu má Španělsko, nejvyšší je naopak v Dánsku. Implicitní daňová sazba na práci je v ČR pro rok 2005 41,3 %, což je 6,1 procentního bodu nad průměrem EU27, nejnižší sazbu má Malta, nejvyšší naopak Itálie. Implicitní daňová sazba z kapitálu je v ČR pro rok 2005 23,2 %, což je 4,1 procentního bodu pod průměrem EU, meziročně se v ČR snížila z 25,4 % na 23,2 %.

Daně z příjmů v zemích EU

Daň z příjmu je daní, která je uvalována na finanční příjem fyzických osob, obchodních společností nebo jiných právnických osob. Existují různé systémy daně z příjmu, které se liší svým dopadem. Daň z příjmu může být progresivní, regresivní nebo proporcionální. Daň z příjmu fyzických osob často zdaňuje veškerý příjem fyzické osoby, zatímco daň z příjmu právnických osob zdaňuje čistý příjem, tj. rozdíl mezi příjmy a náklady a případně dalšími odpisy.

V České republice je daň z příjmů vybírána progresivním způsobem, tzn. že nižší příjmy jsou zdaněny nižší sazbou a se zvyšujícím se příjmem daň roste. V současné době je v ČR daň příjmů fyzických osob od 12 do 32 %. Zatím tedy máme progresivní daň, ale uvažuje se o možnosti zavedení 15 % rovné daně.

Nejvyšší sazbu daně z osobních příjmů za rok 2006 (včetně obecních přirážek k sazbám daně) mělo v EU27 Dánsko (59 %), Švédsko (56,6 %) a Nizozemí (52 %), nejnižší Rumunsko (16 %), Slovensko (19 %) a Estonsko (23 %).

Nejvyšší sazby zdanění firemních příjmů mělo v roce 2007 Německo (38,7 %), Itálie (37,3 %) a Malta (35 %), nejnižší sazby mělo Bulharsko a Kypr (10 % obě země), Irsko (12,5 %) a Lotyšsko (15 %).

Tabulka: Sazby daní z příjmů v EU

| Nejvyšší zákonné sazby osobních daní z příjmů (2006) | Celkové zákonné sazby daní z příjmů firem (2007) | ||

|---|---|---|---|

| Země | Daň v % | Země | Daň v % |

| Rumunsko | 16,0 | Bulharsko | 10,0 |

| Slovensko | 19,0 | Kypr | 10,0 |

| Estonsko | 23,0 | Irsko | 12,5 |

| Bulharsko | 24,0 | Lotyšsko | 15,0 |

| Lotyšsko | 25,0 | Rumunsko | 16,0 |

| Litva | 27,0 | Litva | 18,0 |

| Kypr | 30,0 | Maďarsko | 18,6 |

| Česká republika | 32,0 | Polsko | 19,0 |

| Malta | 35,0 | Slovensko | 19,0 |

| Maďarsko | 36,0 | Estonsko | 22,0 |

| EU27 | 38,7 | Slovinsko | 23,0 |

| Lucembursko | 39,0 | Česká republika | 24,0 |

| Itálie | 39,0 | EU27 | 24,5 |

| Řecko | 40,0 | Řecko | 25,0 |

| Francie | 40,0 | Rakousko | 25,0 |

| Polsko | 40,0 | Nizozemí | 25,5 |

| Velká Británie | 40,0 | Finsko | 26,0 |

| Německo | 42,0 | Portugalsko | 26,5 |

| Irsko | 42,0 | Dánsko | 28,0 |

| Portugalsko | 42,0 | Švédsko | 28,0 |

| Španělsko | 45,0 | Lucembursko | 29,6 |

| Belgie | 50,0 | Velká Británie | 30,0 |

| Rakousko | 50,0 | Španělsko | 32,5 |

| Slovinsko | 50,0 | Belgie | 34,0 |

| Finsko | 50,9 | Francie | 34,4 |

| Nizozemí | 52,0 | Malta | 35,0 |

| Švédsko | 56,6 | Itálie | 37,3 |

| Dánsko | 59,0 | Německo | 38,7 |

Zdroj: MFČR

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

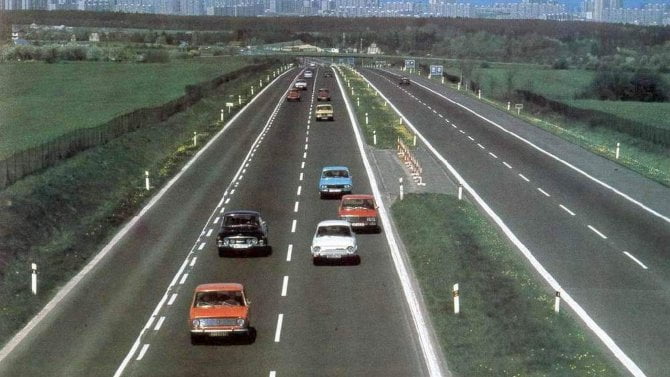

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme