Není to tak dávno, kdy se český občan musel dlouho rozmýšlet, kterému bankovnímu ústavu svěří své úspory. I přesto se mu mohlo stát, že instituce, kterou si vybral za správce svých finančních aktiv, se pro platební insolvenci dostane na seznam krachujících subjektů. A to nemluvě o kampeličkách, které se v rámci boje o zákazníka předháněly ve vyšší nabídce roční výše úrokových sazeb. Ačkoliv v rámci reklamní kampaně slibovaly zaručenou návratnost vložených investic, svěření peněz těmto subjektům se dalo přirovnat k adrenalinovým sportům.

Čistka na finančním trhu

Finanční trh se ale za několik posledních let stabilizoval. Počet subjektů poskytujících peněžní služby se v posledních 5 letech výrazně zeštíhlil a pročistil (v řeči bankovní se počet konsolidoval), což dokazuje i následující tabulka.

Tabulka: Počet finančních subjektů na tuzemském finančním trhu

| Finanční subjekt | 1995 | 2000 | 2001 | 2002 | 2003 | 2004 |

|---|---|---|---|---|---|---|

| Banky | 55 | 40 | 37 | 35 | 35 | 35 |

| Družstevní záložny | - | 134 | 134 | 25 | 31 | 30 |

| Obchodníci s cennými papíry | 466 | 113 | 97 | 81 | 71 | 58 |

| Investiční společnosti | 159 | 71 | 65 | 60 | 54 | 47 |

| Podílové fondy otevřené | 108 | 87 | 88 | 92 | 66 | 62 |

| Podílové fondy uzavřené 1) | 164 | 7 | 4 | - | - | - |

| Podílové fondy zahraniční 2) | - | - | 209 | 651 | 723 | 911 |

| Pojišťovny | 35 | 41 | 43 | 42 | 42 | 40 |

| Penzijní fondy | 44 | 19 | 14 | 13 | 12 | 11 |

2) novela zákona o investičních společnostech a investičních fondech povoluje zahraničním subjektům od roku 2001 působit na českém finančním trhu

Čerstvý vítr ze západu

Snížení počtu poskytovatelů a konsolidace bankovního sektoru měly na svědomí příliv zahraničních subjektů působících doposud převážně na západ od našich hranic. Evropské banky pochopily, že český bankovní trh skýtá množství příležitostí pro realizaci svých východních expanzí. Tuzemské banky tak začaly houfně měnit majitele, kdy se jejich majoritními vlastníky staly rakouské, francouzské, belgické či jiné společnosti. Z 35 bank působících na tuzemském trhu jich na konci loňského roku bylo 16 s rozhodující zahraniční účastí a jen 9 má českého vlastníka. Zbývajících 10 subjektů jsou pobočky zahraničních bank.

Důvěra bank v očích občana roste

O zvyšující se úrovni bankovního sektoru svědčí i vzrůstající důvěra domácího obyvatelstva v bankovní produkty a služby. Charakteristickým rysem je jak vkladový, tak i úvěrový vývoj, který v posledních letech každoročně zaznamenává prudký nárůst.

Život na dluh

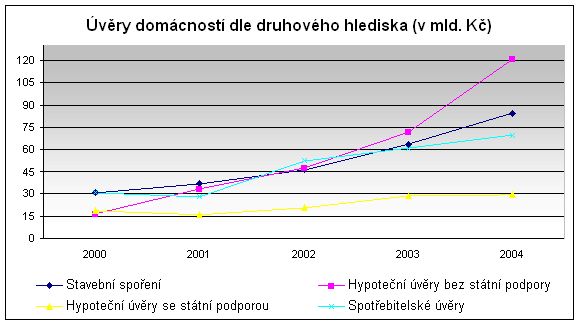

V loňském roce vzrostla zadluženost obyvatelstva bankovními úvěry ve srovnání s rokem 2003 téměř o třetinu (o 76,51 mld. korun) a celková zadluženost domácností tak činila rekordních 310,92 mld. korun. Na této skutečnosti se projevuje nejen vliv investic obyvatelstva do vlastního bydlení, ale i trend, kdy si lidé začínají zvykat žít na dluh a nepovažují to za něco neobvyklého. O tom, že lidé svou spotřebu stále více financují úvěrem, svědčí nejen nárůst bankovních úvěrů, ale i nákupů zboží na splátky a úvěrových karet.

Graf: Vývoj úvěrových produktů v letech 2000 - 2004

Úspory do "stavebka"

Oproti tomu vklady obyvatelstva v roce 2004 vzrostly o „pouhých“ 66,2 mld. korun a banky tak disponují 952,03 mld. korunami, které pocházejí ze zdrojů domácností. Pokud jde o strukturu vkladů z hlediska likvidity, nadále pokračoval pokles podílu termínovaných vkladů. Důvodem jsou zásahy centrální banky a opakované snížení referenčních úrokových sazeb, které mělo za následek přibližování výše úrokových sazeb termínovaných a netermínovaných produktů. Český občan tak stále více preferuje možnost volného nakládání s vklady před jen mírně vyššími výnosy termínovaných vkladů. Stále větší popularitu si získává především stavební spoření, kdy se počet smluv uzavřených do konce roku 2004 přiblížil hranici 5,9 milionů.

Doby, kdy se český střadatel musel strachovat o své peníze jsou, doufejme, již definitivně v nenávratnu.

Zdroj: Zpráva Ministerstva financí ČR o vývoji finančního trhu

Výrobce luxusních elektromobilů spustil svolávací akci na tisíce svých aut. Problémy dělá banalita za pár korun

Výrobce luxusních elektromobilů spustil svolávací akci na tisíce svých aut. Problémy dělá banalita za pár korun

I malý mercedes je pořád mercedes: Řada W201 přinesla po třiceti letech kompaktní řadu!

I malý mercedes je pořád mercedes: Řada W201 přinesla po třiceti letech kompaktní řadu!

Test Renault Symbioz: Nenápadný, s překvapivým talentem a za dobrou cenu

Test Renault Symbioz: Nenápadný, s překvapivým talentem a za dobrou cenu

Ovce, koloušek nebo švihadla. Kdo rozumí autové hantýrce, ten tenhle kvíz sfoukne jak svíčku

Ovce, koloušek nebo švihadla. Kdo rozumí autové hantýrce, ten tenhle kvíz sfoukne jak svíčku

Test Volkswagen ID.7 Tourer GTX: Čtyřkolka nemusí být lepší volbou

Test Volkswagen ID.7 Tourer GTX: Čtyřkolka nemusí být lepší volbou